Расчет авансовых платежей по налогу на имущество организации

Содержание

Налоговый кодекс Российской Федерации (НК) часть полномочий по назначению обязательных сборов передает на местный уровень. Поэтому расчет авансовых платежей по налогу на имущество следует согласовывать с региональным законодательством.

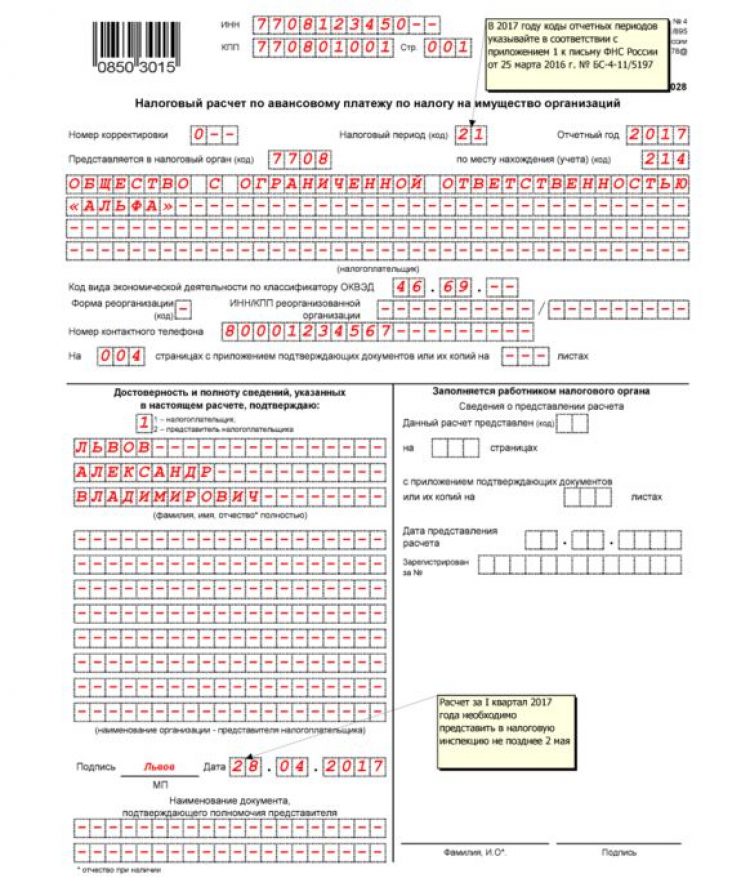

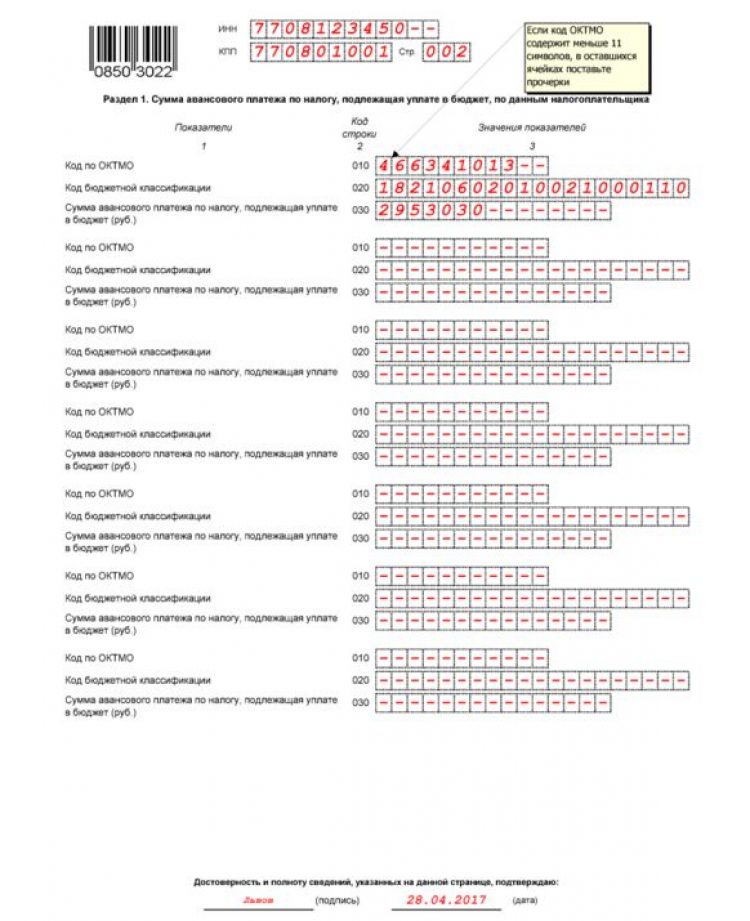

Бланк «Расчет авансовых платежей по налогу на имущество организаций, Форма КНД 1152028»

Кто обязан предоставлять расчет и уплачивать налог

В соответствии с пунктом 3 статьи 379 НК налог на имущество устанавливается Законодательным собранием:

- субъекта федерации, на территории которого осуществляется предпринимательская деятельность;

- в том числе, городов федерального значения:

- Москвы;

- Санкт-Петербурга;

- Севастополя.

В пункте 1 статьи 386 НК указывается, что отчитываться за данный налог обязан налогоплательщик.

Это означает следующее:

- исчисление производят организации, на чьем балансе имеется соответствующее имущество (статья 374 НК);

- все остальные не относятся к налогоплательщикам в данной конкретной сфере.

Однако у ряда предприятий (вернее, бухгалтеров и руководителей) возникают вопросы:

- как поступать, если на учете имеются основные средства (ОС), прописанные в указанной статье НК, учитывая:

- что стоимость ОС не включается в базу налогообложения;

- нужно ли формировать отчетность, если на балансе имеется имущество:

- не имеющее стоимости (полностью самортизированное);

- в отношении которого действует нулевая льгота;

- другие.

О содержании баланса

Налогооблагаемое имущество вносится во второй раздел бухгалтерского документа. При этом необходимо учитывать стоимость таких объектов:

- располагающихся по месту регистрации организации;

- включенных в балансы подразделений предприятия (филиалов);

- расположенных на иных территориях, в том числе за рубежом;

- включенных в перечень льготных по данному взносу.

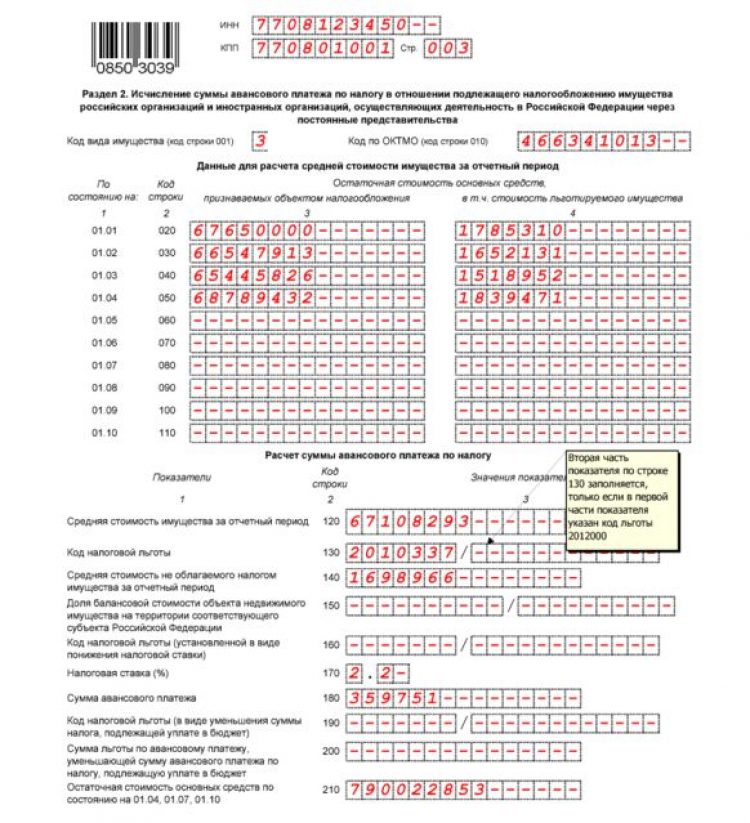

Как определяется стоимость ОС

Порядок исчисления сумм, вносимых в баланс, приводится в пункте 4 статьи 376 НК. Формула имеет следующий вид:

Средняя стоимость = (Ост1 + Ост2 + Ост3 + Ост4) / 4, где:

показатели Ост с цифрой означают соответствующую сумму, определенную на начало месяца:

- Ост1 — на 1 января;

- Ост2 — на 1 февраля;

- Ост3 — на 1 марта;

- Ост4 — на 1 апреля.

Правила внесения данных в расчет

Существует целый перечень требований, указанных в статьях налогового кодекса и подзаконных актах. Все их необходимо соблюдать при исчислении величины налога по имуществу. Эти правила таковы:

- Полный перечень собственности, не подлежащей включению в расчет, приведен в пункте 4 статьи 374 НК. К таковой, в частности, относятся:

- земельные наделы;

- объекты природопользования и другие.

- Для недвижимости, налог по которой исчисляется на основании кадастровой собственности, имеется отдельный раздел.

- В строки расчета включаются все сведения:

- остаточная стоимость на каждую конкретную дату (выше приведено);

- средний показатель;

- налоговая льгота (код вписывается в строку 130);

- сумма аванса за предыдущий период (строка 180);

- остаточная стоимость всех налогооблагаемых объектов (210).

О сроках

В соответствии с НК отчетность должна формироваться и предоставляться в ФНС ежеквартально, если иное не указано в региональном законодательстве. Таким образом, необходимо делать расчет четыре раза в год. В отношении имущества, по которому учитывается кадастровая стоимость, действуют такие же правила.

В соответствии с НК отчетность должна формироваться и предоставляться в ФНС ежеквартально, если иное не указано в региональном законодательстве. Таким образом, необходимо делать расчет четыре раза в год. В отношении имущества, по которому учитывается кадастровая стоимость, действуют такие же правила.

По имущественному налогу необходимо проводить расчеты:

- за первый квартал;

- за полугодие;

- за девять месяцев.

Предоставляются они в госорганы:

- за 1 квартал — до 30 апреля (в 2017 году — до 02.05.17);

- за полугодие — до 31 июля;

- за 9 месяцев — до 31 октября.

Куда подается

Направлять готовый документ необходимо в налоговый орган, определяющийся местом нахождения ОС:

- по месту учета;

- расположения филиалов и подразделений;

- нахождения недвижимости и иной собственности.

Способы предоставления документации

Документы передаются в налоговую службу такими способами:

- на бумажных носителях (могут потребовать электронный вариант);

- в электронной форме;

- лично (необходимо два экземпляра);

- по почте (ценным посланием с описью вложений);

- через представителя.

Бланк расчет

Форму для заполнения можно скачать с официального сайта ФНС. Внесение данных следует согласовывать с Приказом ФНС от 24.11.2011 № ММВ-7-11/895.

Форму для заполнения можно скачать с официального сайта ФНС. Внесение данных следует согласовывать с Приказом ФНС от 24.11.2011 № ММВ-7-11/895.

Требования к заполнению

Сформированная отчетность должна быть легко читаемой, недвусмысленной и понятной. Поэтому к ней предъявляются такие требования в 2017 году:

- На титульном листе необходимо перечислить такие сведения (соответствующие официальным данным):

- ИП;

- КПП;

- код основной деятельности из новой редакции ОКВЭД.

- Суммы вносятся с округлением до рублей.

- Заполняются все ячейки бланка:

- если какая-либо строка пуста, в ней необходимо поставить прочерк.

- При внесении данный вручную необходимо использовать:

- печатные русские буквы;

- цифры;

- чернила таких цветов:

- черного;

- синего;

- фиолетового.

- Если формируется электронная версия, то нужно:

- использовать шрифт Courier New 16 — 18;

- выравнивать данные по правому краю;

- ставить прочерки в пустых ячейках;

- распечатывать все страницы;

- не допускается двусторонняя печать.

- Нумеруются листы в формате 001, 002 и так далее:

- номер должен содержаться на каждой странице.

- Не допускается:

- сшивание листов;

- скрепление их степлером.

Кто не готовит расчетные документы

Данная декларация не подается в таких ситуациях:

Данная декларация не подается в таких ситуациях:

- Если у организации отсутствуют ОС, включенные в налогооблагаемую базу (пункт 1 статьи 373, статья 374, пункт 1 статьи 386 НК).

- Если имеется льготируемое имущество, связанное с нефтедобычей на морских месторождениях (статьи 386 и 381 НК).

- Как поступать, если недвижимость передана в аренду?

Согласно параграфам НК плательщиком имущественного налога является собственник. Следовательно, если имущество передано в доверительное управление, то его декларирует все равно владелец. На практике можно передать функцию арендатору, но подписывать документацию обязан собственник.

- Формируется ли декларация, если остаточная стоимость равна нулю?

Да, ее следует подавать. В параграфах НК указывается, что декларировать суммы обязан налогоплательщик. Таковым не является только лицо, не имеющее данного вида недвижимости. Остальные обязаны декларировать нулевые суммы.

- Следует ли подавать имущественную декларацию гражданам?

Нет, неюридические лица не подпадают под действие НК в данной сфере. Они не оплачивают имущественного налога и не декларируют его.