Справка по форме 2-НДФЛ для ИП и ООО

Содержание

Работодатель, принимающий на работу человека, обязан своевременно делать взносы в Федеральную Налоговую службу. В том числе и отчисления по доходу физического лица — подоходный налог. Именно поэтому на руки сотрудник получает заработную плату за вычетом 13%.

Ежегодно организация обязана отчитываться в Налоговую службу до 1 апреля по форме 2 НДФЛ о том, сколько было удержано с работников в пользу федерального бюджета.

Общая информация

Справка 2 НДФЛ заполняется работодателем за отчетный период (за прошедший год) и передается в ФНС до 1 апреля текущего года. В справке указывается следующая информация по каждому физическому лицу, подлежащему налогообложению:

- источник дохода;

- размер дохода;

- начисленные налоги;

- уплаченные налоги.

При этом существует категория выплат, которые не облагаются налогом на доход физического лица.

К ним относятся:

- пособие по беременности и родам;

- пособие на детей в возрасте до 1,5 лет;

- компенсации;

- суточные по командировке;

- единовременные выплаты (материальная помощь).

Сведения об этих доходах не включаются в справку 2 НДФЛ работодателем.

Более того, при увольнении сотрудника помимо расчета и трудовой книжки ему выдается еще и справка 2-НДФЛ лично на руки.

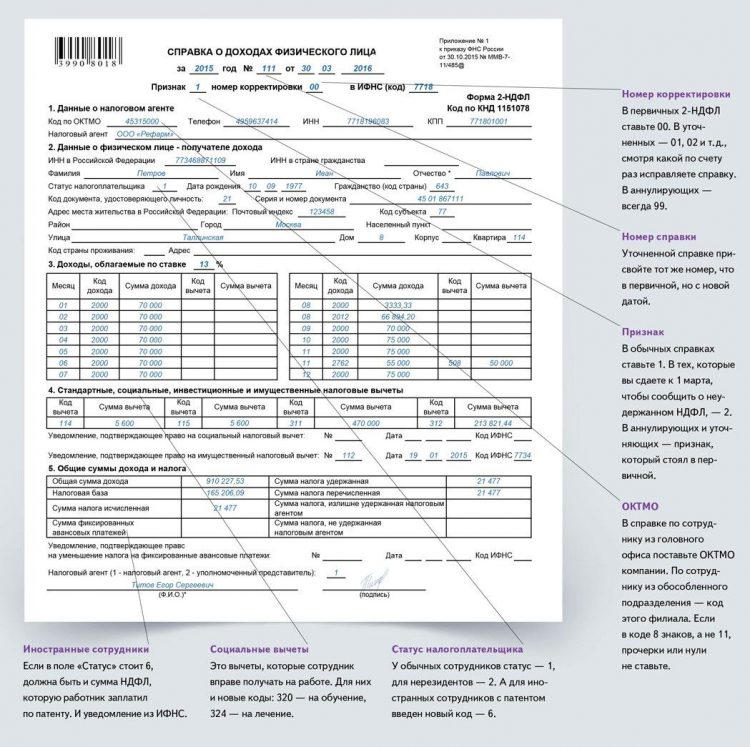

Правила заполнения

В справке работодатель обязан в первую очередь указать сведения о налоговом агенте. Поскольку посредником между физическим лицом и налоговой службой выступает организация, то именно она и является налоговом агентом.

В справке работодатель обязан в первую очередь указать сведения о налоговом агенте. Поскольку посредником между физическим лицом и налоговой службой выступает организация, то именно она и является налоговом агентом.

Информация о работодателе

Работодатель обязан указать все сведения о себе, согласно имеющимся у него документам. В эти сведения входят:

- индивидуальный налоговый номер (ИНН);

- код причины постановки на учет (КПП);

- код ОКТМО (общероссийский классификатор территорий муниципальных образований);

- телефон;

- наименование организации.

Если была допущена ошибка, то бланк заполняется заново.

Сведения о физическом лице

Все сведения о сотруднике заполняются строго с учетом сведений, прописанных в его документах. В справке необходимо указать:

Все сведения о сотруднике заполняются строго с учетом сведений, прописанных в его документах. В справке необходимо указать:

- ФИО работника;

- ИНН (если сотрудник является иностранцем, то указывается налоговый номер его страны);

- дата рождения;

- год гражданства (для граждан РФ это 643);

- данные документа, удостоверяющего личность (обычно это паспорт);

- адрес постоянной регистрации;

- код статуса налогоплательщика.

Под последним подразумеваются следующие статусы:

- Резидент.

- Нерезидент.

- Специалист высокой квалификации.

- Переселенец (имеется в виду из-за границы).

- Нерезидент, который получил статус беженца в РФ.

- Иностранный гражданин, получающий патент.

Доходы, облагаемые по ставке

В данном разделе вносятся все сведения о доходах физического лица с января по декабрь.

В данном разделе вносятся все сведения о доходах физического лица с января по декабрь.

Таблица заполняется следующим образом:

- В графе «месяц» проставляется месяц буквами, не цифрами.

- В графе «код дохода» указывается соответствующим выплатам кодовое обозначение (для заработной платы — это один код, для премии — другой, для авансового платежа — третий, и так далее).

- В графе «сумма дохода» указывается весь доход до копейки.

- В графе «код вычета» указывается соответствующий налогообложению кодовый символ.

- В графе «сумма вычета» прописывается сумма, которая составляет 13%. К ней применяются правила округления. Если более 50 копеек, то округляется до 1 рубля, если меньше 50 копеек, то идет уменьшение до целого.

Все сведения вносятся на основании бухгалтерских отчетов. Не допускается указание большей или меньшей суммы, чем та, которую фактически сотрудник получал в указанный месяц.

Налоговые вычеты

Система налогообложения устроена так, что существуют суммы, с которых налог не может быть удержан.

Система налогообложения устроена так, что существуют суммы, с которых налог не может быть удержан.

Например, у граждан, у которых на иждивении находится ребенок, которому не исполнилось 18 лет, или ребенок, который обучается по очной форме в высшем учебном заведении, не облагается налогом 1400 рублей от заработной платы.

Для каждого налогового вычета существует свое кодовое обозначение:

- 114 — на первого ребенка;

- 115 — на второго ребенка;

- 311 — имущественный вычет.

Примечательно, что все налоговые вычеты должны быть документально подтверждены.

В случае с детьми — это копии свидетельства о рождении, которые хранятся в личном деле сотрудника. К справке копии не прикладываются.

Имущественные и социальные вычеты должны быть подтверждены, а также указано основание в самой справке. Копии документов также не прикладываются.

Общие суммы дохода и налога

В данном разделе подводятся итоги двух предыдущих. Считается вся сумма дохода за отработанные месяцы, учитывается налоговая база, с которой взимается налог (за минусом налоговых вычетов), сумма исчисленного налога. Дополнительно по каждому расчету указывается сумма налога, который был изъят с физического лица в пользу налоговой службы.

В данном разделе подводятся итоги двух предыдущих. Считается вся сумма дохода за отработанные месяцы, учитывается налоговая база, с которой взимается налог (за минусом налоговых вычетов), сумма исчисленного налога. Дополнительно по каждому расчету указывается сумма налога, который был изъят с физического лица в пользу налоговой службы.

Пример

Сотрудник суммарно заработал 250 000 рублей, из них 16 800 рублей не облагались налогом.

Налоговая база составляет в этом случае 233 200 рублей.

Сумма налога, удержанная с физического лица, будет составлять 30 316 рублей.

Именно эта сумма прописывается в графах с исчисленным налогом.

В установленный срок, определяемый ФНС, справка должна быть исправлена.

В какой форме подаются сведения

Существует установленный законодательством бланк 2 НДФЛ.

Существует установленный законодательством бланк 2 НДФЛ.

В 2017 году существенных изменений в нем не произошло. Работодатель самостоятельно заполняет бланк и самостоятельно передает его в налоговый орган, а также сотруднику по требованию.

Бланк заверяется печатью и подписью руководителя организации.

Срок действия

Законодательством не устанавливается, сколько по времени действует справка по форме 2 НДФЛ, однако теоретически она является бессрочной.

Законодательством не устанавливается, сколько по времени действует справка по форме 2 НДФЛ, однако теоретически она является бессрочной.

В ней отображаются сведения за конкретный налоговый период, которые не могут быть изменены никоим образом. Именно поэтому при увольнении работнику выдается документ вместе с трудовой книжкой.

При оформлении на новое место работы новый работодатель по справке видит, сколько составляли налоговые отчисления, когда они производились. Данные сведения в дальнейшем используются при начислении пособия по временной нетрудоспособности, где за основу берутся данные за несколько календарных лет.

Если при увольнении бланк не был выдан, то это является нарушением трудового законодательства, что влечет для юридического лица соответствующие штрафы.