Справка по форме 6-НДФЛ для ИП и ООО

Содержание

Компании и предприниматели должны исполнять новую обязанность с 2016 года. Нужно сдавать отчетность по форме 6-НДФЛ. Данные о работниках сообщаются каждые три месяца.

Для чего нужна форма 6-НДФЛ

Форма имеет обобщающее значение и дает возможность узнать такие сведения:

- вознаграждение, начисленное работникам фирмы;

- размер вычетов;

- сумме начисленного, удержанного налога на доходы физических лиц.

Руководство по заполнению

Существует определенный порядок заполнения 6-НДФЛ. Форма утверждена Федеральным фискальным ведомством. Приказ № ММВ-7-11/450@ датирован октябрем 2015 г.

Бланк состоит из титульного листа и второй страницы.

На втором листе имеется два раздела. Когда графы заканчиваются, можно прикладывать дополнительные листы. При этом дублировать сведения не обязательно.

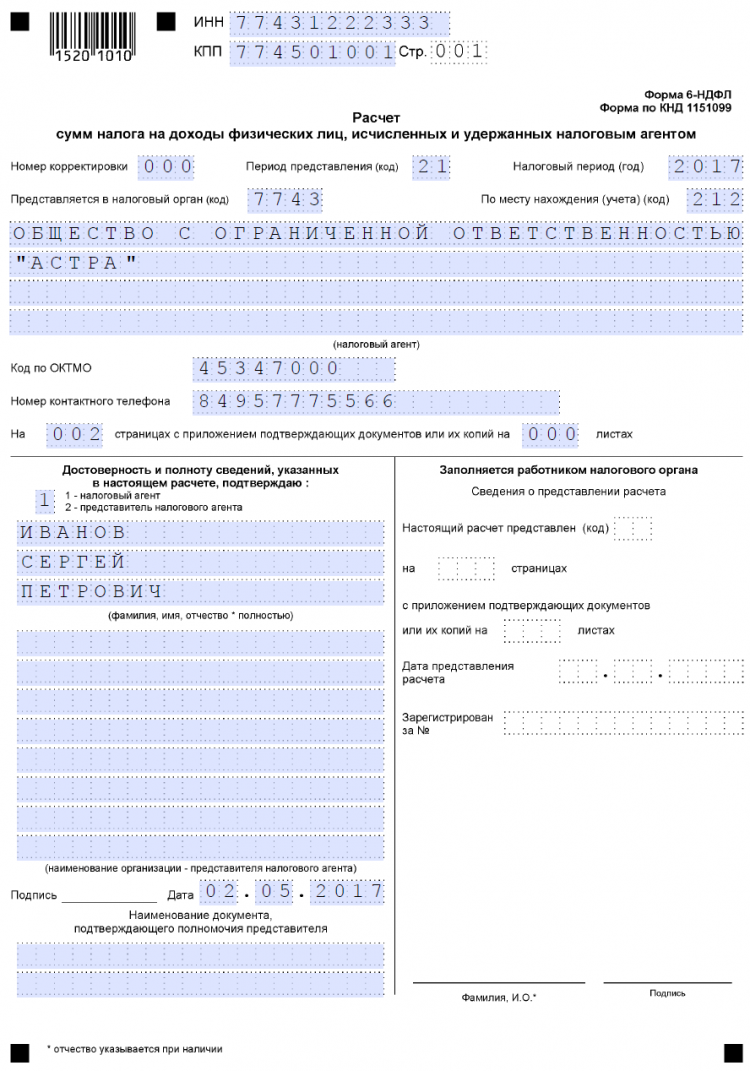

Порядок заполнения титульного листа

При заполнении декларации документа следует соблюдать алгоритм:

- Внести коды. Нужно проставить коды ИНН и КПП. Когда отчет сдает филиал, то нужно проставить КПП обособленного подразделения.

- Сделать корректировку. Когда декларация сдается впервые, то в полях проставляются нули. Затем ставятся цифры 001, 002, 003, так далее.

- Проставить временной промежуток сдачи отчета:

| Код | Временной период |

| 21 | Первый квартал |

| 31 | Полугодие |

| 33 | Девять месяцев |

| 34 | Двенадцать месяцев |

- Указать год заполнения. Ставится текущий год.

- Поставить код налоговой инспекции. Предприятие направляет отчетность по месту своего нахождения. Структурное подразделение также отчитывается по своему месту расположения. Частные предприниматели обращаются там, где живут.

- Поставить код места учета:

| Номер | Временной период |

| 212 | Место учета российской организации |

| 220 | Место, где поставлен на учет филиал |

| 213 | Используется крупнейшими плательщиками сборов |

| 120 | Частные предприниматели, использующие упрощенную систему. |

| 320 | Бизнесмены, работающие по патенту или ЕНВД |

- Указать полное название предприятия. Также ставится краткое наименование, если таковое имеется. Сведения указываются строкой «налоговый агент».

- Вписать код муниципального образования, где зарегистрирована фирма. Если декларация подается филиалом, проставляется ОКТМО по месту расположения подразделения.

После того, как заглавный лист заполнен, можно приступать к заполнению следующего раздела.

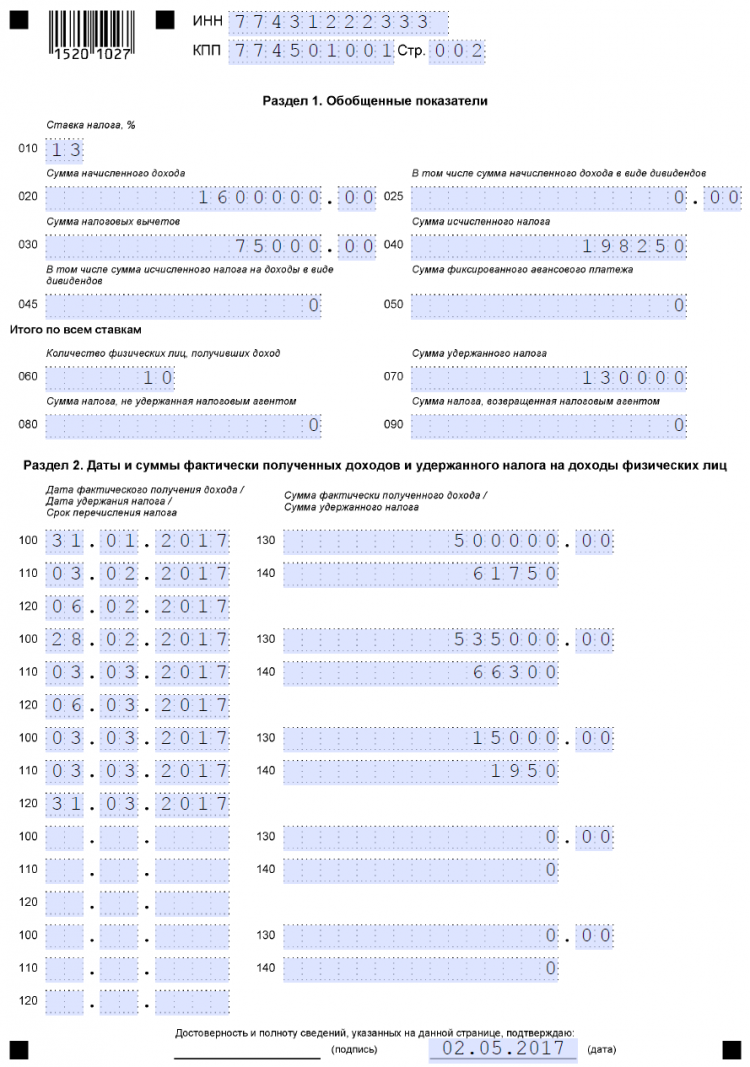

Алгоритм составления первого раздела

Раздел включает несколько блоков.

Раздел включает несколько блоков.

Первый блок содержит сводную информацию о применяемых ставках налога:

- 13% — это основная ставка, применяемая компаниями РФ;

- с дохода нерезидентов взимается 30%;

- 35% установлено для выигрышей с лотерей.

Второй блок — это место для суммирования нескольких ставок, если предприятие их использует.

- Поле «Начисленные доходы» используется, чтобы отразить вознаграждения, полученные сотрудниками. Подсчет ведется нарастающим итогом. Графа 25 используется, чтобы указать полученные дивиденды.

- Графа «Налоговые вычеты» предназначена, чтобы указать, какие вычеты получили специалисты. Вычеты даются на детей, также лечение, образование. Есть другие виды вычетов, определенные ст. 220 Налогового кодекса.

- Строка «Полный исчисленный НДФЛ». Здесь важно корректно подсчитать сумму взноса. Для расчетов требуется доход, полученный всеми работниками, уменьшить на сумму вычетов. Полученное число умножается на ставку налога.

- Строка «Авансовый платеж» заполняется при использовании труда иностранных граждан. Ноль указывается для прочих ситуаций.

Пример

Компания «Веста» начислила своим сотрудникам вознаграждение 3 000 000 рублей. Размер вычетов составил 550 000 руб. Используется ставка 13 %.

Делаем расчет: 3 000 000 — 550 000 *13 % = 318 500 руб.

Подсчеты по дивидендам, которые были получены, производятся отдельно.

Например, получены дивиденды 60 000 рублей. Значит, 60 000*13 % =7 800 руб.

Заключительный раздел

Далее начинается этап подведения итогов. Указывается, сколько человек получило вознаграждение, пока длился отчетный период. Пишется, какой сбор был удержан.

Пишется также возвращенный сбор, если совершались ошибки по налогообложению. Далее следует указать, даты получения вознаграждений, осуществления удержаний.

Сделать отчисление бухгалтер должен датой перечисления вознаграждения.

Пишется доход, который получен сотрудником, без вычетов. Рядом указывается сумма взноса. Добавляются пронумерованные листы при необходимости.

Куда следует отчитываться работодателю

Компания отчитывается там, где сотрудники получают доход:

- Заработную плату платит подразделение, значит, следует обращаться к инспекторам по месту расположения филиала.

- Если деньги платит главный офис и подразделение, то фирме придется отчитываться двум фискальным ведомствам.

Разъяснения даются ст. 230 НК РФ, а также Министерством финансов.

Форма подачи документа

Декларация подается в электронном виде. Бумажная форма может использоваться предприятием, где трудится не более двадцати пяти сотрудников. Все работодатели обязаны отчитываться о выплаченных вознаграждениях.

Можно использовать актуальную форму для скачивания. Допускается внесение сведений онлайн при помощи специального бухгалтерского софта. Иногда требуется оплата за использование сервисов.

Когда подается отчетность

Компании обязаны отчитываться перед фискальным ведомством за год.

Компании обязаны отчитываться перед фискальным ведомством за год.

4 интервала для сдачи документации:

- первый квартал;

- шесть месяцев;

- девять месяцев;

- двенадцать месяцев.

Первое апреля следующего года — это последний день, когда допускается отчитываться за предыдущие двенадцать месяцев.

Ответственность за нарушение сроков сдачи

Форма 6-НДФЛ должна подаваться вовремя, иначе придется нести ответственность

Невнимательность при заполнении документов зачастую трактуется инспекторами как искажение сведений. Штрафуют фирмы по ст. 126.1 Налогового кодекса. Размер взыскания составляет 500 рублей.

За нарушение сроков подачи отчетности штраф составляет 1000 руб. Причем штрафуют за каждый месяц опозданий с подачей документации.

Правила установлены п. 1 и 2 ст. 126 НК РФ. Даже один день опоздания считается нарушением. Поэтому нужно внимательно относиться к срокам.

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 28.12.2016)