Возмещение НДС из бюджета

Содержание

По Налоговому Кодексу РФ предусматривается несколько вариантов действий при образовании суммы излишне уплаченного НДС: зачет, возврат, возмещение.

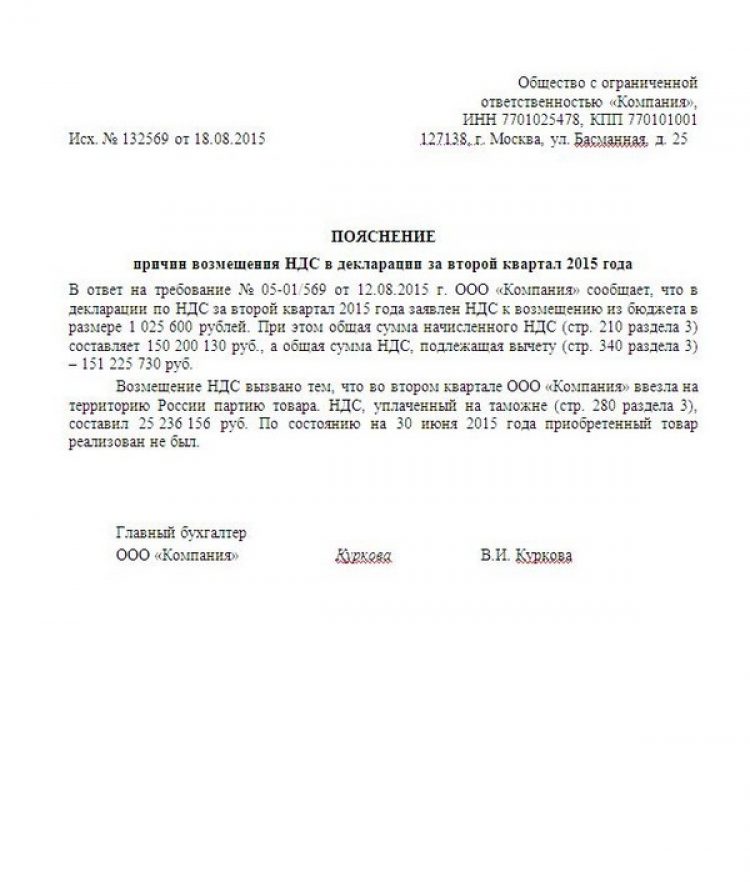

Образец заполнения заявления о возмещении НДС путем возврата на расчетный счет

Оразец заполнения заявления о возмещении НДС путем зачета в счет будущих платежей

Суть бюджетного возмещения по НДС

Необходимость возмещения может образоваться у предприятия или предпринимателя, занятых определенным видом предпринимательской или торговой деятельности, при осуществлении расчетов с бюджетом выплатами по добавленной стоимости.

Необходимость возмещения может образоваться у предприятия или предпринимателя, занятых определенным видом предпринимательской или торговой деятельности, при осуществлении расчетов с бюджетом выплатами по добавленной стоимости.

Компания производит обязательный платеж по добавленной стоимости с объема закупаемой продукции, а после реализации оплачивает обязательный платеж в бюджет. При превышении величины налога с продажи над налогом с закупа предприятие должно произвести доплату, а если получается обратное соотношение — то получить возмещение НДС из бюджета на разницу между выплаченными средствами по платежам.

Распространенные ситуации возникновения оснований к обратному перечислению средств плательщику, связанные с диспропорциями между приобретенными и реализованными товарами, складываются в результате:

- снижение объемов реализации;

- отсутствие возможности для проведения продаж из-за наступления предельного срока годности товара;

- невозможности продажи по причине:

- негодного для продажи состояния продукции;

- физической потери (порчи, уничтожения, кражи) товара.

Для определения способа и порядка возврата перечисленной в бюджет излишней суммы разработана нормативная база, но основное описание регламента указано в НК РФ (ст. 172, 173, 176).

Кто имеет право на возмещение

Заявление в налоговые структуры на обратное перечисление средств из бюджета может направить любая организация, являющаяся плательщиком указанного вида обязательного платежа, в случае превышения выплаченной суммы при ведении хозяйственной деятельности.

По получении заявления органы ФНС могут организовать налоговую (выездную) проверку деятельности в полном объеме или только в части, касающейся конкретных сделок, приведших к ситуации необходимости возврата оплаченного налога.

Компания должна быть уверена в точности бухгалтерского учета и правильности проведенных расчетов. Часты ситуации, когда по итогам проверок вместо возврата средств предприятию направляется предписание на оплату доначисленного размера налога.

Претендовать на обратное перечисление по НДС могут только компании, выступающие плательщики указанного налога.

Предприниматели (ИП) и организации, использующие специальные режимы налогообложения (УСН, ЕНВД, ЕСХН, ПСН) при направлении счет-фактуры с выделенным размером платежа по добавленной стоимости обязаны произвести оплату в бюджет, но получить возмещение не вправе.

Порядок получения средств из бюджета

При превышении суммы НДС рассчитанной величины налога по итогам отчетного периода (квартала) разница может быть выплачена предприятию (ст. 173 НК РФ). Правила возмещения (ст. 176 НК РФ) относятся к организациям-экспортерам и компаниям, реализующим товар на внутреннем рынке.

При превышении суммы НДС рассчитанной величины налога по итогам отчетного периода (квартала) разница может быть выплачена предприятию (ст. 173 НК РФ). Правила возмещения (ст. 176 НК РФ) относятся к организациям-экспортерам и компаниям, реализующим товар на внутреннем рынке.

Процедура выражается в виде общего порядка обратного возврата средств или в виде заявительного порядка перечисления излишка по оплате.

Общий порядок возврата средств

При общем порядке выполняется ряд действий, начинающихся с передачи предприятием в налоговую структуру заявления о перечислении предъявленного к возмещению налога на расчетный счет организации.

Заявление не имеет утвержденного законодательно бланка и составляется в произвольной форме с обязательным указанием банковских реквизитов и обязательства по возврату излишне перечисленного размера выплаты.

Документ передается в ФНС:

- в письменном виде;

- в электронной форме при наличии электронно-цифровой подписи (ЭЦП).

Далее в организации органом ФНС проводится камеральная проверка (ст. 88 НК РФ). Если доля вычетов высока (от 89%), то руководство предприятия может быть приглашено на комиссию для предоставления пояснений по ситуации (письмо ФНС РФ № АС-4-2/12722, 17.07.2013).

Необходимые документы

В ходе проверки от организации требуется представление документов, подтверждающих обоснованность и законность требований по выплате средств (ст. 172 НК РФ), к которым относятся:

В ходе проверки от организации требуется представление документов, подтверждающих обоснованность и законность требований по выплате средств (ст. 172 НК РФ), к которым относятся:

- счета-фактуры;

- документальное подтверждение уплаты налога при импорте товаров в РФ и территории, относящиеся к юрисдикции РФ;

- подтверждения уплаты обязательного платежа, удержанного налоговыми агентами;

- бухгалтерская и финансовая отчетности.

После проверки (в срок до 7 дней) принимается решение по сумме переплаты по НДС в виде:

- полного перечисления предприятию суммы, заявленной в декларации;

- полного отказа в возврате указанного размера платежа;

- возмещения в некоторой части и отказа в некоторой части по сумме платежа, заявленной в декларации.

В день после принятия решения подразделение НС направляет в Управление казначейства поручение на проведение возврата налога организации (на любой из открытых расчетных счетов в банках).

При обнаружении нарушений в срок до 10 дней по окончании проверки составляется акт, передаваемый:

- руководству налогового подразделения (ст. 100, 101 НК РФ);

- представителю предприятия.

После получения документа в срок до 15 дней организация может направить возражения, а затем участвовать в рассмотрении ситуации по спорному вопросу.

Заявительный порядок возврата

В случае заявительного порядка средства можно получить до окончания проверки, проводимой подразделением ФНС, некоторым категориям налогоплательщиков.

В случае заявительного порядка средства можно получить до окончания проверки, проводимой подразделением ФНС, некоторым категориям налогоплательщиков.

К ним относятся:

- Крупные организации, которыми за последние 36 месяцев оплачены налоги, включая на добавленную стоимость, в размере от 10 млрд. руб.

- Предприятия, получившие гарантию банковских организаций по оплате за них средств, излишне полученных по процедуре возмещения.

- Предприятия с регистрацией на территории опережающего социально-экономического развития, оформившие с управляющей компанией договор поручительства об уплате средств, излишне перечисленных предприятию по решению о возмещении.

Налогоплательщик передает в НС заявление о размере НДС вместе с декларацией или в срок до 5 дней после его подачи вместе с гарантией банка или поручительством от УК.

Решение структуры ФНС о проведении зачета в счет имеющихся задолженностей и штрафов, о возмещении или об отказе от него в случае обнаружения ошибок по начислению налогов принимается в срок до 5 дней после поступления заявления в НС. Предприятие уведомляется о принятом решении в письменной форме.

В день после принятия положительного решения в отделение казначейства направляется поручение для перечисления средств на расчетный (банковский) счет предприятия. Казначейство должно выполнить перевод в срок до 5 дней после получения поручения.

Зачисление денег на расчетный счет налогоплательщика после завершения проверки должно производиться в срок до 13 дней при общем порядке для возмещения и в период до 11 дней — при заявительном порядке.

В случае задержки выплаты организация может претендовать на получение штрафных начислений (неустойки), расчет которых производится по ключевой ставке ЦБ РФ, после проверки структурой ФНС с 12-го дня при заявительном порядке и с 14-го дня при общем порядке.

Особенности процедуры возврата

Возврат средств из бюджета имеет некоторые особенности в зависимости от вида деятельности организации.

Возврат при строительстве и покупке недвижимости

При ведении строительства налоговое возмещение не представляется возможным, так как его можно выполнить только после того, как объект будет принят к учету.

При приобретении недвижимости выплаченный продавцу налог из бюджета компенсируется в общем порядке, если покупающая организация зарегистрирована плательщиком по добавленной стоимости.

При этом должны соблюдаться некоторые требования:

- покупка недвижимости произведена для ведения деятельности, облагаемой НДС;

- факт платы за приобретенную недвижимость имел место;

- имеется оригинал счета-фактуры, предъявленный продавцом объекта недвижимости;

- приобретение оприходовано по бухгалтерскому учету.

Возмещение НДС при экспортно-импортных операциях

Возврат НДС при экспорте продукции за территорию РФ имеет свои особенности, выраженные в том, что компания выплачивает налог при приобретении продукции внутри страны (обычно налог перечисляется с разницы между выплаченным при покупке НДС и НДС, уплаченным при реализации).

Возврат НДС при экспорте продукции за территорию РФ имеет свои особенности, выраженные в том, что компания выплачивает налог при приобретении продукции внутри страны (обычно налог перечисляется с разницы между выплаченным при покупке НДС и НДС, уплаченным при реализации).

Не производится выплата по добавленной стоимости в случае экспорта продукции за пределы Российской Федерации. При этом возникает переплата в бюджет по НДС. Выплата излишка средств соответствует стандартному алгоритму с небольшой разницей, касающейся необходимости прохождения предприятием камеральной проверки всей деятельности в ходе квартала, когда организация обратилась с заявлением.

При импорте на получение возмещения могут претендовать организации-плательщики налога, у которых:

- по продукции, завозимой в страну, производится обложение по НДС;

- факт выполнения оплаты платежа по добавленной стоимости подтверждается документально (декларациями таможенных структур, первичными документами).

Компания выполняет уплату НДС по ввозимой продукции даже при наличии освобождения от его уплаты и в случае использования специальных режимов налогообложения. Но сумма налога на вычет не относится, а продукция принимается к учету по стоимости, содержащей сумму НДС.

Бухгалтерские проводки при возмещении

Операции по возмещению из бюджета НДС в бухгалтерском учете выполняются следующими проводками:

- передача НДС к возмещению из бюджета (Дт сч.68/ Кт сч.19);

- зачисление возвратной суммы на расчетный счет (Дт сч.51/ Кт сч.68).

Если возврат производится в виде взаимозачета по суммам других обязательных платежей или будущей оплаты по добавленной стоимости, запись выглядит следующим образом:

Дебет налога, который зачтен суммой возмещения / Кредит сч.68 — зачисление величины налога, погашенного зачетом