Налоговая декларация по ЕСХН для ИП и ООО в 2018 году

Содержание

Для тружеников сельского хозяйства в Российской Федерации введена особая система налогообложения. Организациями и частными (индивидуальными) предпринимателями, выбравшими ее при регистрации, подается налоговая декларация по единому сельскохозяйственному налогу. Она обязательна для всех субъектов экономической деятельности, практикующих данный спецрежим.

Бланк уведомления о переходе на ЕСХН

Сроки предоставления

Налоговая декларация по ЕСХН должна оказаться в государственном органе по завершении отчетного периода. Им является календарный год. Таким образом, сроки подачи документа таковы:

- до 31 марта года, следующего за отчетным (за 2017 подается до 31.03.2018);

- до 25 числа месяца, следующего за датой закрытия предприятия (ИП).

Особенности оплаты налога

Важным для заполнения формы является учет сроков уплаты полагающихся сумм. По закону она делится на два взноса:

Важным для заполнения формы является учет сроков уплаты полагающихся сумм. По закону она делится на два взноса:

- Авансовый. Выплачивается до 25 июля, по завершении полугодия. Засчитывается в общую сумму годовой оплаты.

- Закрывающий. Перечисляется до 1 апреля года, следующего за отчетным периодом. Сумма должна корректироваться по реальным показателям и учитывать аванс.

Куда предоставлять отчетный документ

Предприниматели, независимо от объемов оборотов, работают с конкретным отделением ФНС. Принцип возникновения таковой рабочей связи следующий:

- Организации привязаны к месту регистрации. Они работают с отделением, которому подведомственна данная территория.

- ИП ориентируются по адресу проживания.

Способы подачи декларации

Данный вид отчётности подается в госорган такими же способами, как все остальные. Всего их три:

- Лично или через представителя. В налоговый орган необходимо принести два экземпляра документа:

- один остается у инспектора;

- на втором ставятся данные о приеме.

- Посредством почтовой связи. Необходимо оформить письмо с описью вложений. При этом датой сдачи отчетности считается день на штемпеле отправления.

- Через интернет. При использовании данного способа необходимо иметь:

- доступ к спецсервисам;

- цифровую подпись.

Бланк

В соответствии с действующим законодательством обязанность по разработке форм отчетности возложена на ФНС. Бланк по ЕСНХ действует с 2014 года:

В соответствии с действующим законодательством обязанность по разработке форм отчетности возложена на ФНС. Бланк по ЕСНХ действует с 2014 года:

- утвержден приказом № ММВ-7-3/384 от 28.07.2014;

- документ содержит рекомендации по заполнению.

Тонкости внесения данных

Как и ко всем отчетным документам к данной декларации применяются стандартные требования по заполнению:

- использование чернил черного, синего или фиолетового цвета;

- внесение данных заглавными буквами:

- в одной ячейке — один символ;

- при электронном заполнении рекомендуется шрифт Courier New, 16-18;

- округление финансовых показателей до рубля;

- использование только данных в национальной валюте;

- в ячейках, по которым отсутствуют данные, ставятся прочерки;

- допускается только односторонняя печать страниц;

- их нужно пронумеровать по порядку, используя форму «001», «002» и так далее;

- не допускается:

- исправление внесенной информации;

- ошибки;

- помарки;

- использование средств корректировки;

- сшивание и скрепление листов.

Внимание: печать организации ставится только на титульном листе. Страницы 1-го, 2-го разделов и титул должны содержать:

- подпись налогоплательщика;

- дату заполнения.

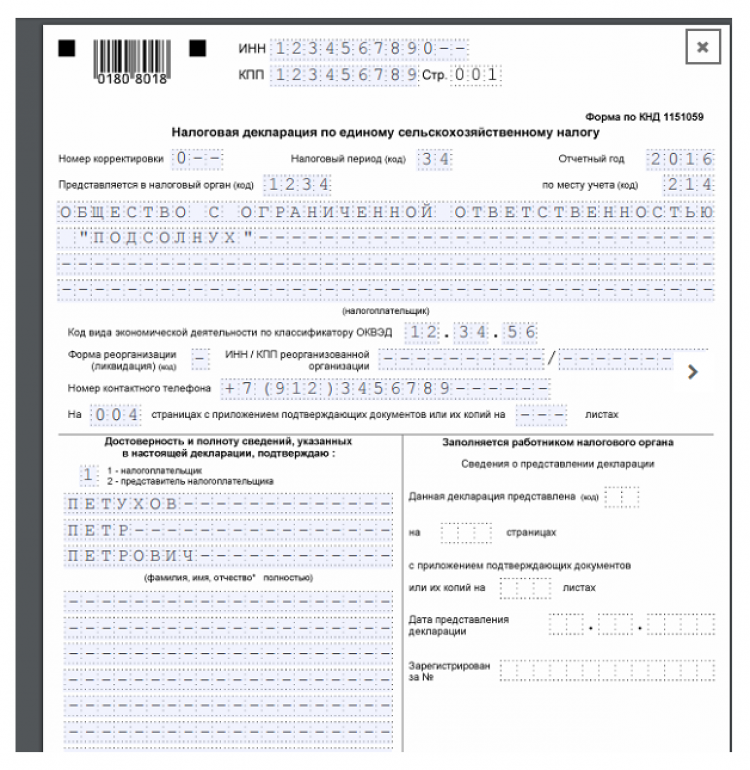

Что писать в титуле

Совет: форма составлена довольно просто и понятно. Необходимо отвечать на вопросы, обозначенные в графах.

Некоторые показатели, которые следует вписывать в соответствующие ячейки, имеют шифры. Их следует учитывать при заполнении документа:

- Корректировка — это показатель порядка поданной отчетности. Его шифруют следующим образом:

- 0 обозначает, что декларация подается впервые (за соответствующий отчетный период);

- цифрами 1, 2, 3 и так далее отмечают повторную форму, исправляющую неправильные сведения в нулевой.

- Налоговый код говорит о том, за какой период отчитывается налогоплательщик:

- 34 — за год;

- 50 — за то же время, но организация проходит стадию изменений:

- реорганизацию;

- прекращение деятельности;

- 95 показывает, что плательщик решил сменить режим налогообложения;

- 96 используется, когда предприниматель отказывается от дальнейшего использования спецрежима ЕСХН.

- В графе периода проставляется год, за который отчитывается плательщик.

- Принимающее подразделение ФНС также кодируется четырехзначным числом. Найти его можно на официальном сайте службы.

- Место подачи документа следует вписать таким образом:

- 120 вписывают ИП;

- код «213» показывает, что отчитывается крупный налогоплательщик;

- 214 — организация, отчитывающаяся по месту регистрации.

- Персональные данные отражаются так:

- ИП вписывает Ф.И.О.;

- руководитель организации — название ООО из устава.

- Отдельно указывается основной вид деятельности по ОКВЭД (как в регистрационных бумагах).

- Форма вписывания информации о телефонном номере является свободной.

- Количество страниц у всех одинаково — их четыре.

- число листов приложений следует тщательно пересчитать и вписать в соответствующую ячейку.

- Заверение декларации:

- код «1» говорит о том, что предоставляет документ ИП или руководитель;

- «2» — официальный представитель.

- ИП ставит подпись;

- данные руководителя фирмы указываются полностью и заверяются:

- его подписью;

- печатью;

- в обязательном порядке ставится дата заполнения.

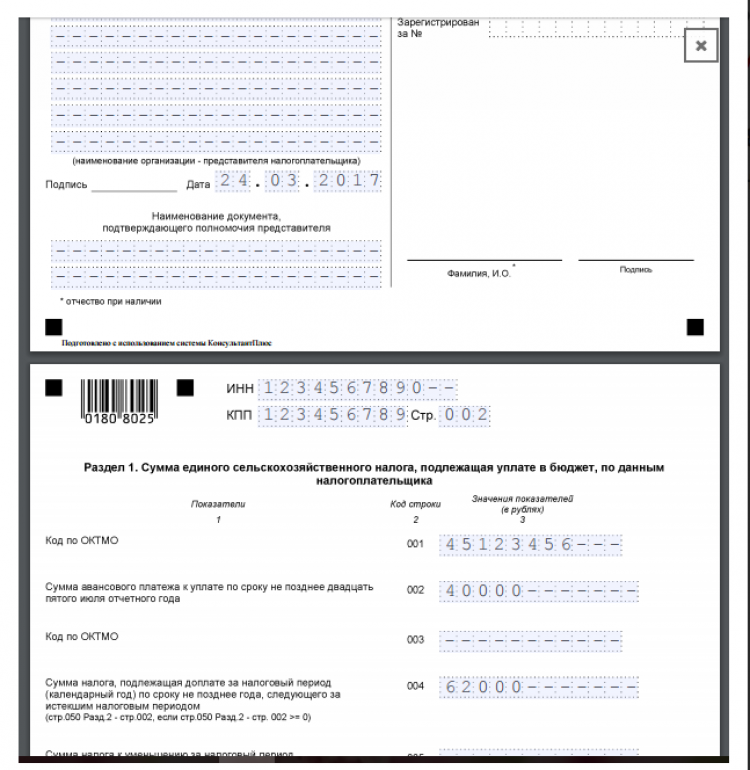

Раздел 1

Данная страница содержит немного сведений. Правила их внесения указаны построчно в таблице:

| Номер ячейки | Разъяснения |

| 001 | Код ОКТМО |

| 003 | Заполняется, если плательщик сменил место регистрации |

| 002 | Указывается сумма аванса |

| 004 | Вносится доплата, если аванс оказался ниже необходимого |

| 005 | Переплата, которая учитывается в следующем налоговом периоде |

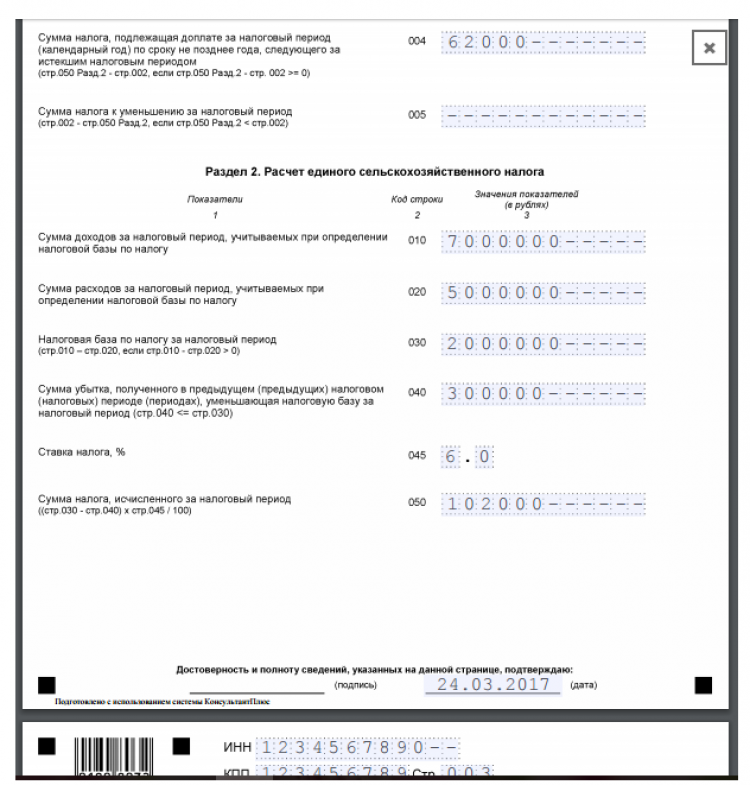

Раздел 2

В данной части учитываются суммы:

- налогооблагаемой базы (доходов);

- расходов предприятия;

- налога;

- потери и другое.

Заполнять лист следует, придерживаясь таких принципов:

| Номер ячейки | Рекомендации |

| 010 | Доходы |

| 020 | Расходы, учитывая налоги |

| 030 | Разница между доходами и тратами (если она отрицательная, то ставится 0) |

| 040 | Сумма уменьшения на убытки прошлых периодов (если они показывались ранее) |

| 045 | Ставка налогообложения (обычно 6%) |

| 050 | Показатель налога ((010 — 040) х 045) |

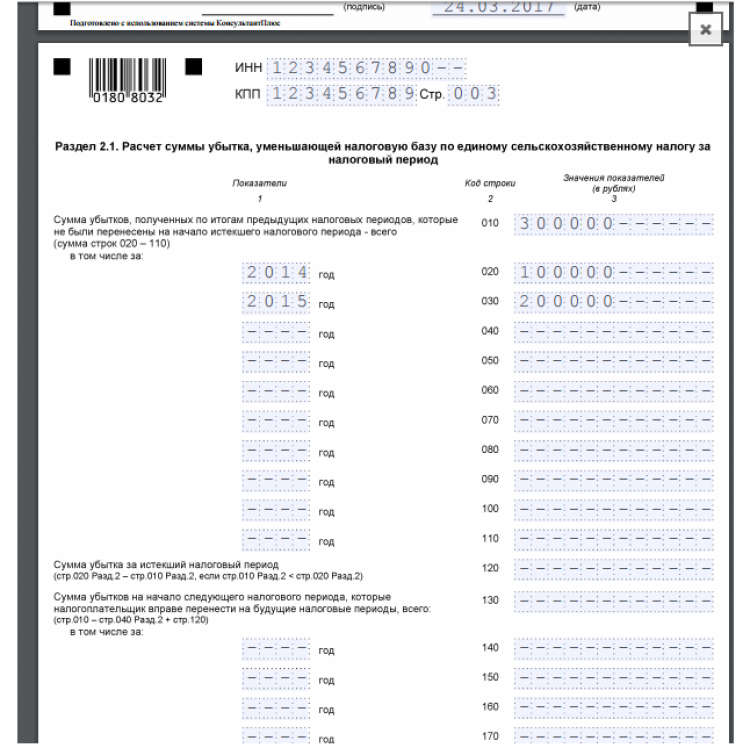

Раздел 2.1

Данная часть предназначена для декларирования убытков всех периодов:

- В ячейках с 020 по 110 фиксируются потери прошлых лет:

- 110 — итоговая сумма.

- 120 должна содержать отрицательную разницу между доходами и затратами (если она оказалась таковой).

- В ячейку 130 вписываются убытки для учета в последующей отчетности. Они расшифровываются в строках с 140 по 230.

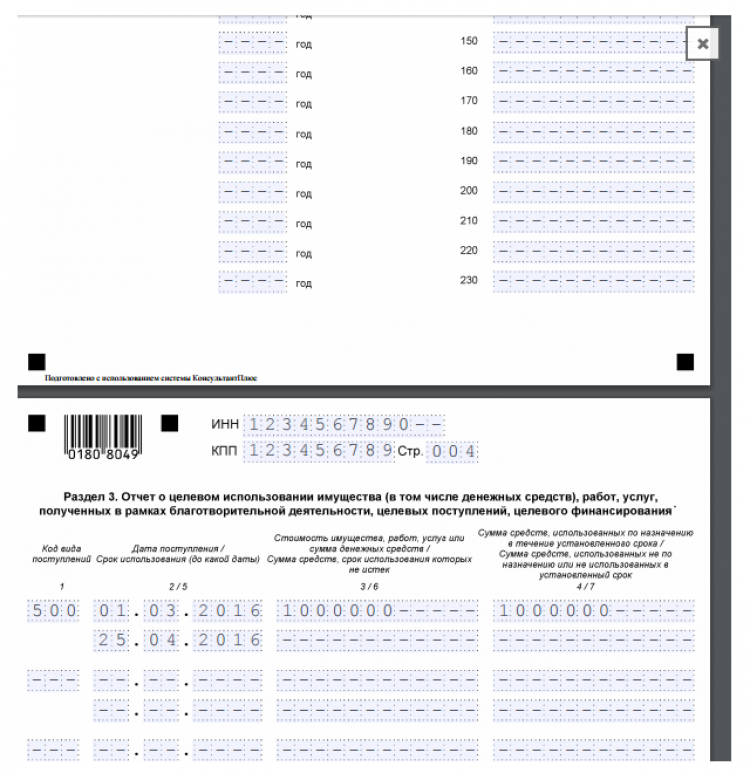

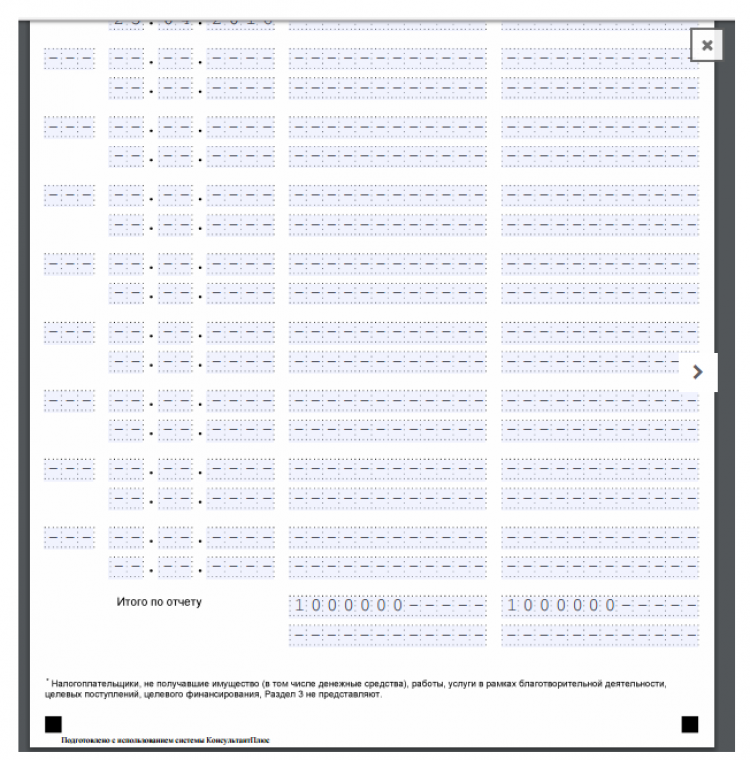

Раздел 3

Данная часть предназначена для декларирования целевых поступлений. Они фиксируются следующим образом:

- Вид поступлений:

- 010 — гранды;

- 500 — остальные целевые средства.

- Время оприходования денег указывается во второй графе.

- 5 — период их использования.

- 3 — размер средств.

- 6 — остаток неиспользованных денег.

- 7 — сумма средств, использованных не по назначению.

О наказаниях

При несвоевременном предоставлении отчетности на предпринимателя (должностное лицо) может быть наложен штраф:

- В размере 1000 рублей, если налог уплачен.

- Если деньги не поступили в бюджет, то взимается сумма, равная 5% налога за каждый месяц (даже неполный) просрочки, ограничено:

- максимум — 30% от задекларированной суммы;

- минимум — одна тысяча рублей.

Как подать через интернет

Данный вид отчётности можно заполнить без скачивания бланка. Для этого используются специальные сервисы:

- «Налогоплательщик ЮЛ» создан ФНС. Услуги предоставляются бесплатно.

- Некоторые предприниматели ведут учет с помощью программы «1С: Предприниматель». Она предоставляет возможность формирования отчетности, в том числе и по форме ЕСХН.

- Существуют платные сервисы:

- «Мое дело»;

- «Контур.Бухгалтерия» и другие.

Для сведения: допускается передача функций по формированию и предоставлению декларации специализированным фирмам. Делать это следует на основании официального договора.