Стандартные налоговые вычеты на детей по НДФЛ в 2018 году

Содержание

Люди, имеющие детей, получают от государства определенные льготы. Одна из них — налоговый вычет на ребенка.

Разберем, как получить право на льготы в 2018 году:

- куда обращаться;

- какие документы собирать;

- какие барьеры установлены законом.

Образец заявления работодателю о предоставлении стандартного налогового вычета по НДФЛ

Что это такое

С тружеников разных категорий в бюджет страны взимают подоходный налог. Наемные работники выплачивают 13% от своего заработка. Законодательством установлена льгота для родителей, занимающихся воспитанием малышей:

- состоит она в уменьшении суммы, с которой исчисляются подати;

- что приводит к увеличению заработка, получаемого этими лицами.

Кто может претендовать

Обеспечиваются данной преференцией не все семейства с наследниками, проживающие в России. Чтобы получить послабление, необходимо отвечать следующим критериям:

- быть гражданином РФ;

- воспитывать и содержать несовершеннолетних (от одного);

- выплачивать в бюджет подоходный налог (то есть трудиться);

- обратиться за преференцией.

Согласно 218-й статье Налогового кодекса (НК) послабление полагается:

- родителю;

- его супругу;

- усыновителю;

- опекуну;

- попечителю;

- приемному родителю;

- его супругу.

Кроме того, в данном параграфе приводятся однозначные правила предоставления преференции:

«Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет».

Вывод: претендовать на налоговое послабление имеют право люди, воспитывающие на официальной основе:

- несовершеннолетних;

- студентов-очников до 24-летия.

Ограничения

В указанном параграфе НК содержится еще одно правило. Оно регулирует выплаты из бюджета на основании доходов претендентов:

- вычет не предоставляется человеку, годовой доход которого превышает 350 тыс. руб. (в 2016 было 280 000 руб.);

- с месяца, в котором таковая сумма была достигнута.

Справка: из этого следует, что для получения преференции необходимо проинформировать начисляющий ее орган о годовом доходе.

Кроме того, из логики закона следует, что предоставление преференции останавливается:

- при достижении молодым человеком 18 или 24 лет;

- при отмене усыновления или опекунства;

- после его смерти.

Размеры стандартных вычетов

Законодательством установлены следующие величины уменьшения налогооблагаемой базы получателей:

| Основание для предоставления льготы | Размер вычета (рублей) |

| Ребенок: | |

| Первый и второй | 1 400 |

| Третий и последующие | 3 000 |

| Получатель:

родитель, его супруг и усыновитель |

|

| Дитя-инвалид 1 и 2 группы | 12 000 |

| Получатель:

опекун, приемные мама или папа |

|

| Дитя-инвалид 1 и 2 группы | 6 000 |

Об очередности детей

Устанавливая размеры послаблений, законодатель связывает их с очередностью отпрысков. Это порождает определенные вопросы по поводу учета взрослых наследников и тому подобное.

При расчетах рекомендуется опираться на следующие правила:

- очередность устанавливается по дате рождения;

- совершеннолетие или достижение молодым человеком 24-летия не исключает его из общей очередности;

- близнецов родители самостоятельно могут записать «в очередь».

Например, если в семействе трое наследников возрастом 25, 15 и 10 лет, то мама и папа имеют право на такие вычеты:

- 0 — на старшего;

- 1 400 руб. — на 15-летнего;

- 3 000 руб. — на 10-летнего.

Близнецы имеют одну дату рождения, следовательно, их очередность устанавливается исходя из состояния здоровья. Сделать это могут мама и папа. Особенности ситуаций приведены в таблице:

| Обстоятельства | Размеры послаблений |

| Двойня появилась в семействе первой. Они полностью здоровы | На каждого по 1 400 руб. |

| Появились первыми. Один признан инвалидом. | На одного 1 400 руб.

На второго 12 000 руб. или 6 000 руб. |

| Оба инвалиды и первые появились в семье | На каждого 12 000 руб. или 6 000 руб. |

| Двойня. Есть старший отпрыск. Здоровы. | На одного 1 400 руб.

На второго 3 000 руб. |

| Двойня. Есть старший отпрыск. Один из близнецов инвалид. | Выгоднее инвалида записать вторым в очереди. Тогда суммы будут такими:

На инвалида — 12 000 руб. На третьего 3 000 руб. |

Пример

У Сидоровой двое здоровых малолетних детей возрастом 5 и 10 лет. Заработная плата женщины составляет 45 000 руб.

Расчет налогового вычета:

- Сидорова имеет право на уменьшение налогооблагаемой базы на 2 800 руб. (по 1 400 руб. на каждого из несовершеннолетних).

- С января ее налог сократится, так как базу уменьшат на сумму вычета: (45 000 руб. — 2 800 руб.) х 0,13 = 5 486 руб.

- Без учета льготы: 45 000 руб. х 0,13 = 5 850 руб.

- Экономия составляет 364 руб. в месяц.

- Порогового значения заработок достигнет в августе.

- Следовательно, Сидорова потеряет право на льготу.

- Всего за отчетный период она не внесет в бюджет, а получит вместе с зарплатой: 364 руб. х 7 мес. = 2 548 руб.

Как получить

Предоставляет преференцию гражданам:

- работодатель;

- Федеральная налоговая служба (ФНС).

Последовательность действий такова:

- Собрать необходимые документы, подтверждающие льготное право.

- Подать пакет в бухгалтерию, сопроводив заявлением (скачать образец).

- Если бухгалтер не успел учесть весь объем вычета, то необходимо обратиться в местное отделение ФНС.

Какие документы собирать

В пакет необходимо включить бумаги, подтверждающие льготные обстоятельства:

- свидетельства наследников о появлении на свет (всех, в том числе, не дающих право на преференцию, для учета очередности);

- справки об инвалидности отпрысков, если таковые имеются;

- решение суда об усыновлении;

- документ, подтверждающий опеку;

- справку об очной форме обучения (для совершеннолетних)

- свидетельство о заключении брака;

- некоторые другие (описано ниже).

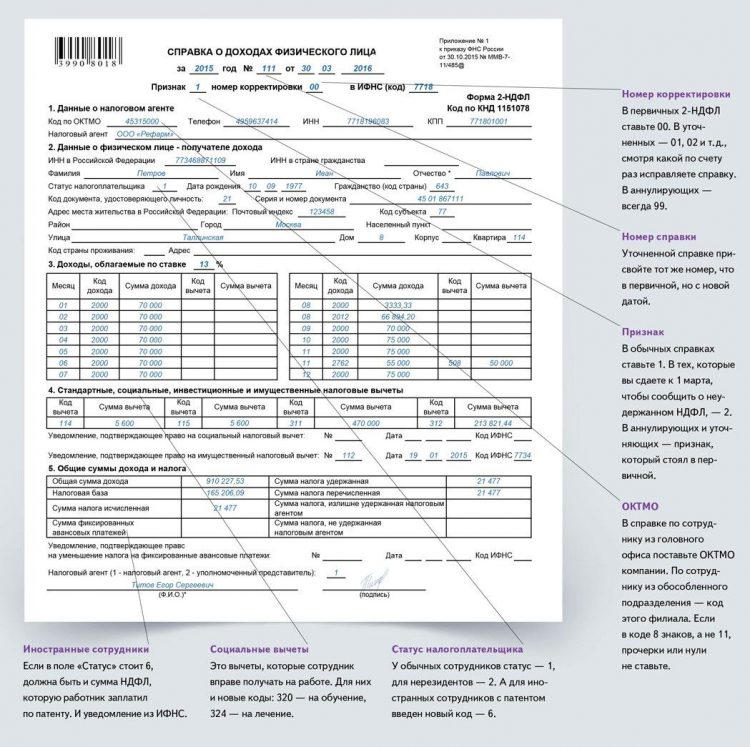

Для обращения в ФНС нужно собрать такой пакет:

- декларацию 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ (попросить на работе);

- все вышеперечисленные бумаги;

- заявление.

Как писать заявку в налоговую

Законодательством не установлена специальная форма заявления на предоставление вычетов. Следовательно, составить бумагу можно в свободной форме. Рекомендуется учесть такие правила:

- обращение составляется на имя руководителя подразделения:

- указывается должность;

- фамилия и инициалы;

- ниже вписывается полностью ФИО заявителя;

- адрес проживания;

- паспортные данные;

- ИНН;

- контактный телефон;

- текст короткий:

- обоснование: статья 218 НК;

- просьба: при налогообложении произвести стандартный вычет;

- за какой период: указать год.

- подпись и дата.

Кому полагается двойной размер

Преференцию в удвоенном размере получают единственные родители (усыновители, опекуны) детей. Таковой факт подтверждается:

- свидетельством о смерти мамы или папы;

- решением суда о признании его безвестно отсутствующим;

- отсутствием записи в свидетельстве малыша о рождении об отце;

- справкой из опеки о том, что второй не назначен.

Право на удвоение льготы не полагается:

- если отцовство в отношении дитя, рожденного вне брака, установлено по закону;

- если отец или мать:

- лишены своих прав;

- находятся в местах лишения свободы;

- после вступления в брак мамы или папы (право на льготу переходит его супругу).

Кроме того, партнер может добровольно отказаться от льготы. Тогда второй получает ее в двойном размере по месту службы. К основаниям необходимо добавить:

- письменное заявление партнёра об отказе;

- справку с его места работа (об удержании налога в размере 13%).

Внимание: нельзя отказаться нетрудоустроенным людям в пользу супруга. А именно:

- домохозяйкам;

- имеющим не облагаемый налогом доход;

- безработным, состоящим на учете в центре занятости;

- женщинам, находящимся в отпуске:

- по беременности и родам;

- по уходу за малышами до 1,5 лет.

Таблица кодировки вычетов в 2018 году

| Обоснование | Дополнительные условия | Сумма (руб.) | Код |

| На первого | До 18-летия; или обучающегося очно до 24-летия | 1 400 | 114 |

| Единственному родителю | 2 800 | 118 | |

| При отказе второго | 2 800 | 122 | |

| На второго | До 18-летия; или обучающегося очно до 24-летия | 1 400 | 115 |

| Единственному родителю | 2 800 | 119 | |

| При отказе второго | 2 800 | 123 | |

| На третьего и последующего | До 18-летия; или обучающегося очно до 24-летия | 3 000 | 116 |

| Единственному родителю | 6 000 | 120 | |

| При отказе второго | 6 000 | 124 | |

| На дитя-инвалида | До 18-летия; или обучающегося очно до 24-летия | 12 000 или 6 000 | 117 |

| Единственному родителю | 24 000 или 12 000 | 121 | |

| При отказе второго | 24 000 или 12 000 | 125 |

Нововведения 2018 года

Минфин издал разъяснение в марте 2018 года. Оно говорит о том, что налоговые упрощения по различным причинам предоставляются отдельно:

- по факту количества отпрысков;

- в связи с инвалидностью ребенка.

Пример

Ивлева воспитывает троих несовершеннолетних возрастом 14, 10 и 5 лет. Младший является инвалидом.

- Женщина имеет право на такие послабления:

- за первого в размере 1 400 руб. (код 114)

- за второго — 1 400 руб. (115);

- на третьего:

- 3 000 руб. (116);

- 12 000 руб. (117);

- всего: 17 800 руб.

- Ежемесячный заработок ее составляет 25 000 руб.

- Подоходные отчисления:

- без учета льготы: 25 000 руб. х 0,13 = 3 250 руб.

- с учетом: (25 000 руб. — 17 800 руб.) х 0,13 = 936 руб.

- Ежемесячная выгода составляет: 3 250 руб. — 936 руб. = 2 314 руб.