Патентная система налогообложения для ИП

Содержание

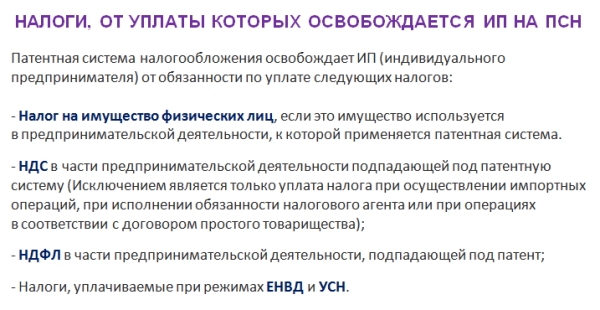

Патентная система предназначена для упрощения налогообложения в бизнесе. Приобретение патента доступно только индивидуальным предпринимателям (ИП).

Общие сведения о ПСН

Патент – документ, который выдается налоговыми органами региона регистрации ИП или региона осуществления предпринимательской деятельности. Благодаря применению патента предприниматель может на законной основе снизить размер уплачиваемых в бюджет налогов.

Форма налогообложения установлена на государственном уровне в НК РФ и должна быть принята региональным законодательством. Патент, полученный в одном субъекте Федерации, недействителен для другого территориального органа.

Особенности применения специальной формы учета:

- Право на ведение деятельности с применением системы выдается только на один её вид.

- Систему можно оформить только на платной основе.

- Для приобретения патента ИП должен соответствовать требованиям. Имеются ограничения по видам деятельности, численности наемных работников.

- Начало применения режима является днем постановки ИП на учет как лица, ведущего учет по ПНС.

ПНС можно объединять с другими формами налогообложения и использовать одному ИП. При ведении учета ИП объединенных режимов в обязательном порядке применяется раздельный учет в отношении обязательств, расчетов, выручки, имущества, участвующего в получении дохода. Если раздельный учет в ИП не ведется, налоговые органы рассматривают обстоятельство как нарушение с последующим наложением санкций.

Внимание! Применить систему можно на срок от 1 до 12 месяцев внутри календарного года. В качестве периода налогообложения принимается срок действия патента.

Виды деятельности, разрешенные для применения ПСН

Какие сферы деятельности одобрены для ПСН, оговорено в федеральном и региональном законодательстве.

Наиболее распространенными являются:

- Розничная торговля без использования стационарных мест и при наличии торгового зала с ограничением площади 50 кв. м.

- Услуги общепита с площадью зала, ограниченной пределом в 50 кв. м.

- Услуги по проведению экскурсий.

- Сдача в аренду помещений, принадлежащих предпринимателю, нежилого или жилого характера, земельных участков.

- Услуги по транспортным перевозкам с использованием собственной техники.

- Иные виды, указанные в ст. 346.43 НК РФ.

Внимание! Все формы деятельности, ведущиеся в рамках применения системы, не должны быть оформлены на основе договора доверительного управления активами, что имеет значение при передаче имущества в аренду.

Особенности перехода на патентную систему

Переход на специальную форму ПНС осуществляется на добровольной основе. ИП должен подать в налоговую инспекцию заявление по установленной форме за 10 дней до начала применения. Подача заявления зависит от территории ведения деятельности:

- При ведении бизнеса в регионе регистрации ИП – в налоговый орган, осуществляющий контроль над ведением учета предпринимателя.

- При намерении использовать для предпринимательской деятельности другой регион – в орган, расположенный на планируемой территории ведения бизнеса.

Подача заявления может осуществляться ИП лично, через доверенное лицо или почтовым отправлением.

Возможные случаи отказа в применении системы

Выдача патента не относится к безусловному порядку налогообложения. Каждый конкретный случай рассматривается ИФНС с последующим принятием решения об одобрении или отказе в получении патента.

При рассмотрении заявления налоговый орган может отказать в случаях:

- Неграмотного заполнения заявления.

- Несоответствия заявленного вида деятельности разрешенным федеральным и региональным законодательствам формам.

- Несоблюдения условий, обязательных для применения ПНС (превышение численности, используемой площади и иные).

- Нарушения срока подачи заявления.

- Наличие у ИП неуплаты по налогу, начисленному в связи с применением патентной системы.

На рассмотрение заявления и вынесения на его основе решения налоговому органу предоставляется 5 дней. Исчисление срока определяется от даты получения документа. При направлении заявления в адрес ИФНС почтой необходимо учитывать срок пересылки корреспонденции. В стандартном варианте для пересылки отводится 6 дней. Для определения точной даты отправление необходимо сопровождать уведомлением о вручении.

Стоимость патента для ИП

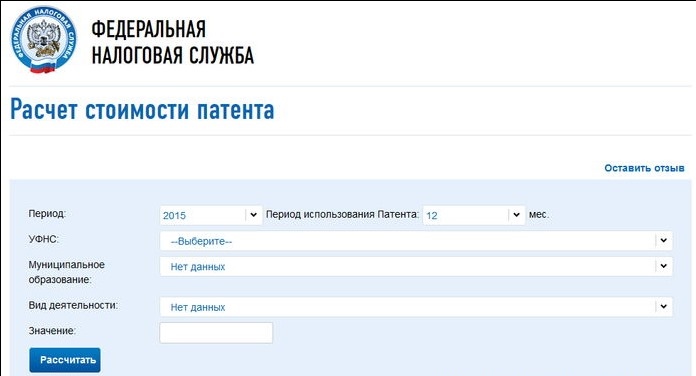

Величина оплаты за приобретение патента определяется субъектами Федерации.

На размер суммы, которую ИП платит в бюджет при ведении системы, оказывают влияние условия:

- Вид деятельности, для ведения которого приобретается право.

- Индивидуальные условия предприятия ИП – численность работников, размер коммерческой площади, единиц транспорта. От количества физических показателей варьируется налог, который платит ИП при ПНС.

- Число месяцев, на которые оформляется система налогообложения.

Размер патентного налога составляет 6% от базы, за основу которой принимается потенциально возможный доход. Величина планируемой выручки определяется в пределах от 100 тысяч до 1 млн рублей с увеличением максимального предела в допустимом законодательством количестве раз. Параметры пересматриваются региональными властями ежегодно.

Величина потенциального дохода определяется на годовой период. При меньшем числе месяцев величина патентного налога рассчитывается пропорционально периоду. Какие суммы необходимо платить ИП, нужно узнавать в отделениях ИФНС или по публикациям региональных вестников законодательных актов.

Внимание! Если плановый доход для видов деятельности не был пересмотрен на региональном уровне, в налоговом году применяются правила предыдущего периода.

Причины потери права на патент

Предприниматель может утратить право на применение ПНС.

Ситуация может возникнуть в случаях:

- Превышения списочной численности компании. Расчет численности производится по методу, определенному статистическим органом. В состав работников входят штатные сотрудники, внешние совместители и работники, принятые на основе гражданско-правового договора.

- Отсутствия своевременного внесения платы за использование ПНС. При значительном сроке применения (свыше 6 месяцев) платить допускается частями. Если лицо не внесло своевременно сумму в бюджет, право теряется с начала применения системы.

- Смены вида деятельности, указанного в патенте. Если предприниматель не осуществляет услуги или работы, указанные в документе, но ведет иную деятельность, право применения ПНС аннулируется.

- Превышения предела полученной выручки, установленной законом. Максимально допустимая сумма дохода установлена в пределах 60 млн рублей.

После утраты права на ПНС необходимо обратиться в ИФНС с заявлением, на основе которого орган определит отсутствие патента и необходимость перехода на другой режим. Утрата права на применение системы автоматически переводит ИП на общеустановленный режим, если ранее не была заявлена упрощенная форма учета. При наличии УСН повторно не требуется подавать уведомление.

Компании придется сдать отчетность по иному режиму. На основе начислений по сданным декларациям потребуется платить налоги, обязательные для другой системы налогообложения. Предприниматель имеет право зачесть плату, внесенную в качестве патентного налога. Единственным условием зачета служит необходимость учитывать уровень бюджета. Например, зачет может производиться по НДФЛ, уплачиваемому в тот же бюджет.

Прекращение права на применение данной формы налогообложения производится в течение 5 дней после возникновения ситуации:

- Подачи предпринимателем заявления об утрате права применения системы. Срок исчисляется от даты получения Инспекцией документа.

- В случае прекращения предпринимателем деятельности, указанной в патенте.

- При окончании срока действия права и отсутствия заявления от лица на дальнейшее применение системы.

При утрате права на применение ПНС новое свидетельство на тот же вид деятельности патента можно приобрести только в следующем году.

Отчетность и налоговый учет на ПНС

Налогоплательщики в случае применения ПНС должны вести учет доходов, для чего используется книга учета доходов. ИП должен использовать форму, утвержденную законодательством.

Предпринимателю следует:

- Отражать доходы, поступившие при ведении деятельности в кассу или на расчетный счет. При осуществлении расчетов наличными деньгами ККМ могут не применяться. Какие поступления средств нужно учесть в доходах указано в ст. 346.53 НК РФ.

- Книга учета ведется согласно правилам оформления журналов. Документ должен быть прошит, листы пронумерованы, скреплены подписью ИП и печатью.

Особенность системы состоит в отсутствие обязанности по представлению отчетности. ИП ведут только книгу учета, которая выступает формой налогового регистра. Предприниматели не освобождаются от прочей отчетности в связи с наличием наемных работников, по отчислениям в фонды на выданную заработную плату.

Режим налогообложения на основе патента достаточно выгоден для предпринимателей. ПНС предоставляет большой перечень видов деятельности, возможность минимизировать расходы по оплате труда учетных работников и четко планировать затраты.